어떻게하면 국세청 감사로 걸리게 되나?

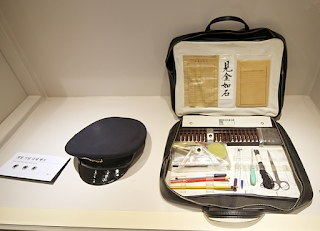

'견금여석' - '황금보기를 돌같이 하라' 라는 말이 적혀있는 사진속의 가방은 이전 한국 국세청직원들이 가지고 다니던 출장용 가방이라고 하네요. 한국은 제가 알기로는 관할 세무소 개념이 있어서 지역 회계감사업무를 지역 세무소에서 관장하는 경우가 흔해서 공무원들과의 청탁등도 이전에는 있었다고 하고 이로 인해 '견금여석"이라는 문구로 세무공무원들의 정신무장(?)을 시킨듯합니다. 주판이 보이는데 요즘의 노트북같은 느낌을 주는 가방입니다. 호주 세무감사는 이에 반해 분야별로 세분화 되어있어서 한국의 정기감사처럼 관할 세무서에서 주기적으로 계속되는게 아니고 주로 문제가 있을때 실시되는게 일반적입니다. 호주에서 회계사를 하다보면 많은 사업가분들이 정직하게 사업을 하고 계시지만, 왠지 모르게 국세청감사라고 하면 긴장을 하게되고, 국세청의 여러 문의와 질문을 답해야 하며, 국세청 감사때문에 많은 경영진 시간 및 비용을 소모하기 때문에 가능하면 국세청의 감사대상이 안되기를 희망(?)합니다. 그래서 많은 사업가분들이 어떻게하면 국세청 감사에 걸릴 확율이 적냐고 물어보면서 항간에는 법인 회사를 설립하고 접기를 반복하기를 권하는분들도 있다고 하는데, 이는 오히려 문제를 크게 만들수 있으며, 국세청으로 Phoenix Activity라고 간주하여 가중처벌을 받을수 있는 범죄(?)가 될수도 있으니 주의하셔야 하겠습니다. 그렇다면 제가 보아온 사례들을 통해 국세청 감사를 받을 확율이 높아지게 되는 납세자들의 실수들을 정리해 보겠습니다. 문제 1) 업계 또는 업종수준과 형편없이 다른 세무신고 내용 - 이전 블로그에서도 몇번 소개 했는데요, 업종별로 호주 국세청이 가지고 있는 매출수준, 급여수준, 임대료수준 및 순익수준등등이 벤치마크와 다를경우 국세청의 감사를 받을 확률이 높아지게 됩니다. 예를들어 식당을 운영하는데 직원 급여내역 또는 직원순자등이 다른 식당들 보다 현저하게 적게 신고된다던지 하면 문제가 있을듯합니다. 문